En Top Money Report advertimos en mayo del año pasado nuestra preocupación de que Banco de México (Banxico) – a pesar de no contar con un plan de “estímulo” monetario al estilo de la Reserva Federal estadounidense-, estaba literalmente imprimiendo billetes a velocidad máxima, para satisfacer la demanda del público.

Planteamos entonces la pregunta: ¿por qué en 2020, año del peor desplome económico en casi un siglo, el crecimiento del agregado monetario M1 se disparó?

Recordemos que dicho agregado está compuesto por los billetes y monedas en poder del público, más los depósitos de exigibilidad inmediata en bancos, Sociedades de Ahorro y Préstamo (SAPs), Sociedades Financieras Populares (Sofipos) y Sociedades Cooperativas de Ahorro y Préstamo (SCAP).

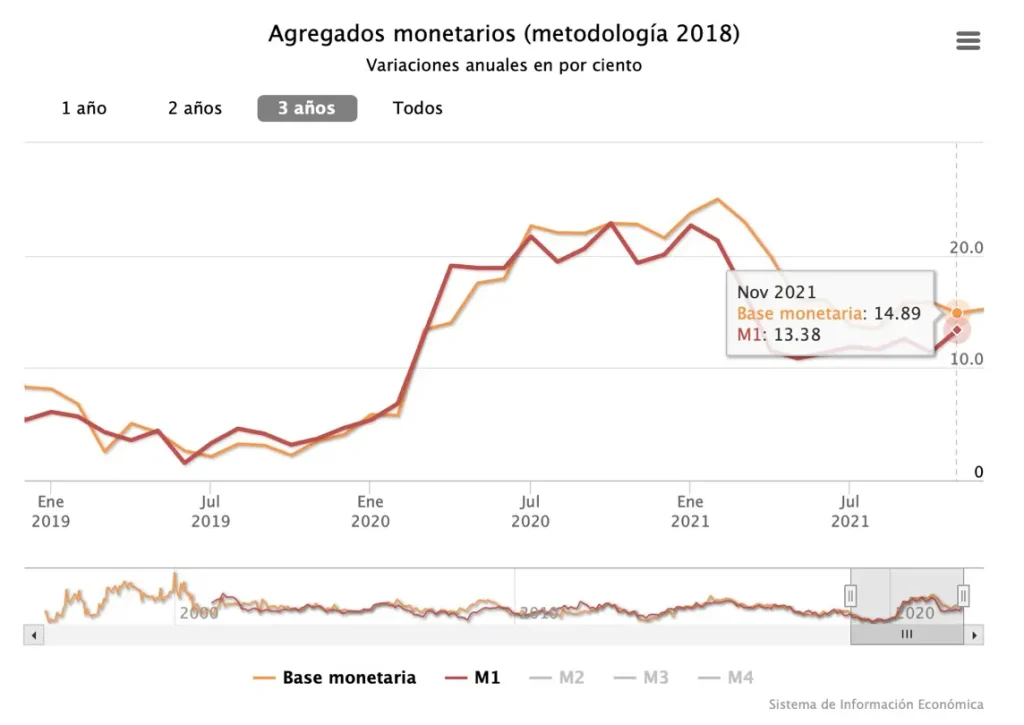

Pues bien, en 2020, de acuerdo con datos de Banxico, la base monetaria se expandió 17.9 por ciento en términos reales anuales mientras que M1 aumentó 16.4 por ciento real anual.

La novedad ahora es que con la información más reciente, al cierre de diciembre pasado la base monetaria continuó expandiéndose a un muy elevado ritmo de 15.23 por ciento, mientras que un mes antes creció 14.89 por ciento y M1 13.38 por ciento (ver gráfico).

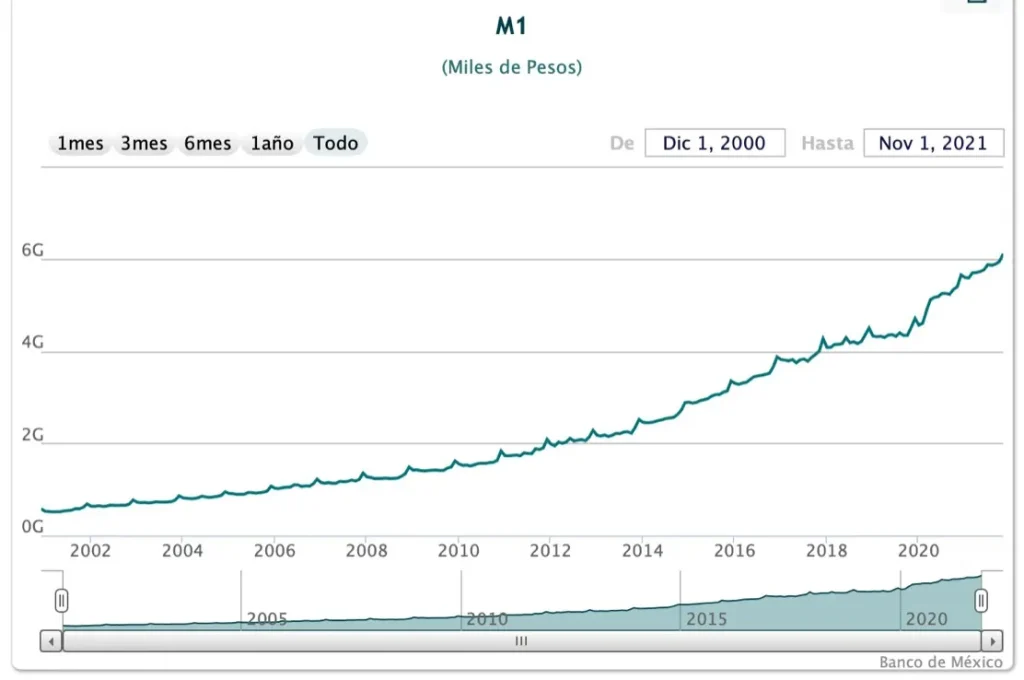

En línea con lo anterior, el gráfico histórico de M1 permite ver con claridad su expansión más acelerada a partir del inicio de la pandemia en 2020. Cabe destacar que de noviembre de 2019 a noviembre de 2021, este agregado monetario creció en total 1.6 millones de millones de pesos. Sí, en sólo dos años.

Antes de eso, Banxico había tardado cuatro años y medio – de abril de 2015 a noviembre de 2019 – en inflar M1 en esa misma cantidad. Como le digo: ¡el acelerador de la impresión de billetes está pisado hasta el fondo!

En este sentido, no sorprende que de acuerdo con cifras del INEGI, en el último mes de 2021 los precios al consumidor tuvieran un incremento anual de 7.36 por ciento, más del doble de la registrada un año atrás (3.15 por ciento) y muy por encima del tope autoimpuesto por Banxico de 4 por ciento anual.

Sin embargo, llama más la atención que el Índice Nacional de Precios Productor Total, incluyendo petróleo, registró un alza mensual de 0.54 por ciento y anual de 10.26 por ciento. En igual mes de 2020 aumentó 0.21 por ciento a tasa mensual y 3.68 por ciento anual.

Puede apostar a que la inflación al productor seguirá presionando al alza la de los consumidores, que son a quienes se les traslada siempre de manera irremediable el alza de costos.

La preocupación es mayor si consideramos que incluso los precios al productor que excluyen al petróleo, reportaron un incremento anual de 9.30 por ciento en diciembre de 2021, más del doble que un año antes y superior a la que se observó en noviembre, de 8.35 por ciento.

En retrospectiva, tuvimos razón en nuestra advertencia hecha en mayo del año pasado de que la inflación elevada no era meramente “transitoria” como expresaban los miembros de la junta de gobierno de Banxico. En el mismo sentido, hoy le adelantamos que tampoco ha quedado detrás lo peor de esta crisis inflacionaria. ¡Está aún por venir!

Los ciudadanos así lo intuyen, y en preparación, continúan recurriendo a la acumulación de dinero en efectivo como “depósito de valor”, aunque esto sea un error.

Vale la pena recordar que en el artículo de mayo, citamos el estudio Cash in the time of Covid publicado por el Banco de Inglaterra, que encontró que si bien la gente está usando menos efectivo para pagar, tras la llegada de la pandemia, “el valor total de los billetes en circulación ha aumentado a medida que la gente parece optar por tener más efectivo”. La aparente paradoja se explica “por el papel cada vez más importante del efectivo como depósito de valor”.

El problema es que, con una inflación que sigue disparada, el efectivo que la gente está guardando en sus cuentas bancarias o “debajo del colchón” está perdiendo poder de compra a una velocidad vertiginosa, se dé cuenta o no. ¡No es un buen depósito de valor!

Acumular billetes NO ES EN ABSOLUTO UNA BUENA IDEA. Ante la elevada y creciente inflación, lo mejor es deshacernos de nuestros ingresos, ahorros e inversiones en moneda nacional lo más rápido que podamos. No hay entonces que guardar un activo que se devalúa cada minuto, sino cambiarlo, invertirlo en activos que no sólo no perderán valor con la inflación, sino que se beneficiarán con mayores precios gracias a ella.